二、上游分析

1.激光器

(1)市场规模

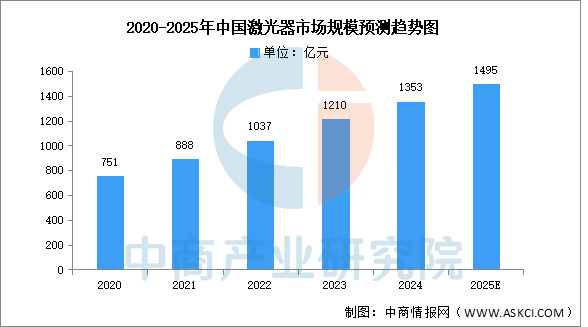

激光器是激光雷达的核心组件,决定了系统的探测性能、成本及可靠性。中商产业研究院发布的《2025-2030年中国激光器市场前景及投资机会研究报告》显示,2023年中国激光器市场规模达到1210亿元,2024年约为1353亿元。中商产业研究院分析师预测,2025年中国激光器市场规模将接近1500亿元。

数据来源:中商产业研究院整理

(2)重点企业分析

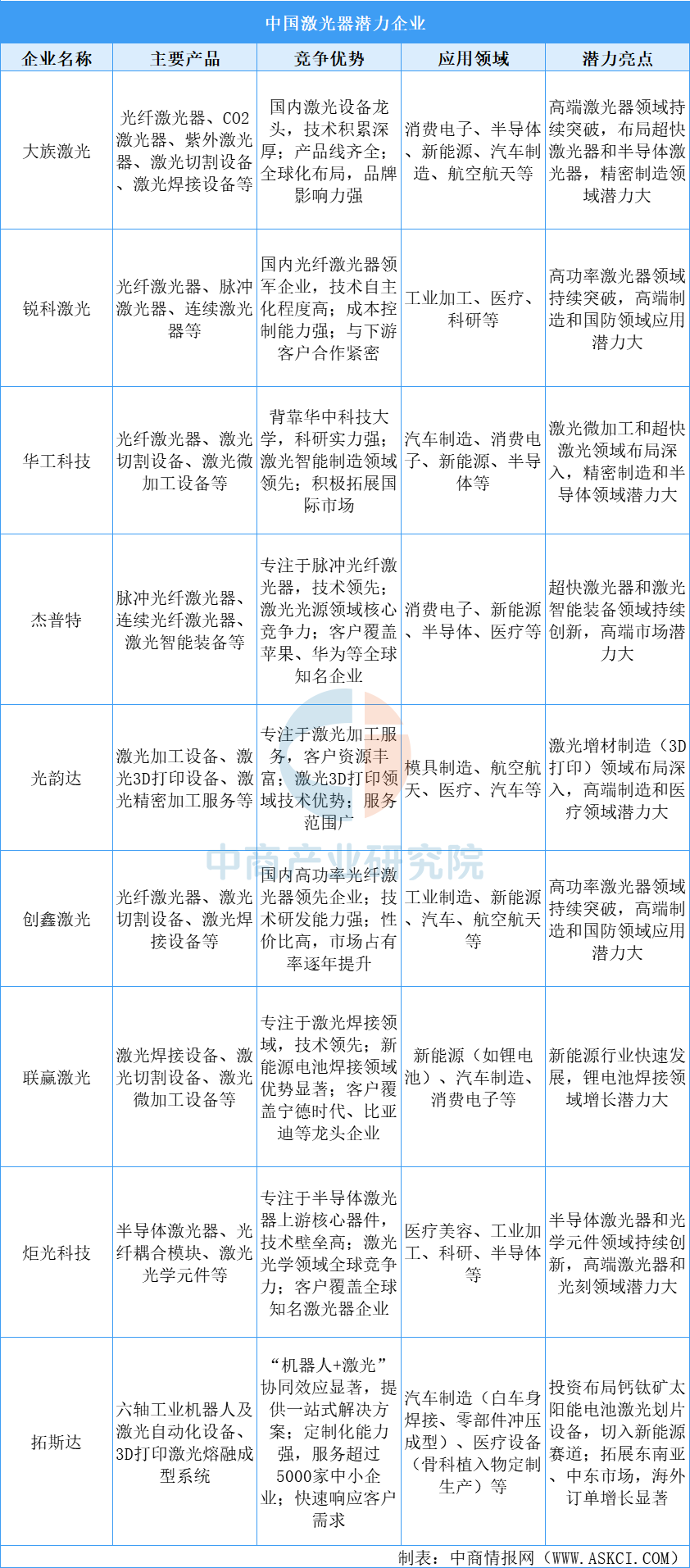

中国激光器行业近年来发展迅速,涌现出一批具有全球竞争力的企业。大族激光、锐科激光、华工科技等企业在光纤激光器、激光切割设备、激光焊接设备等领域技术领先,产品线齐全,广泛应用于消费电子、新能源、汽车制造、航空航天等高附加值行业。杰普特、光韵达、创鑫激光等在超快激光器、激光3D打印、高功率激光器等细分领域具有显著优势,未来在精密制造、半导体、医疗等领域潜力巨大。联赢激光在新能源电池焊接领域表现突出,炬光科技则专注于半导体激光器上游核心器件,技术壁垒高。拓斯达通过“机器人+激光”协同效应,提供一站式解决方案,并积极布局新能源和海外市场。总体来看,中国激光器企业凭借技术创新、成本优势和全球化布局,正在逐步实现国产替代,并在高端制造、新能源、半导体等领域展现出强劲的增长潜力。

资料来源:中商产业研究院整理

2.FPGA

(1)市场规模

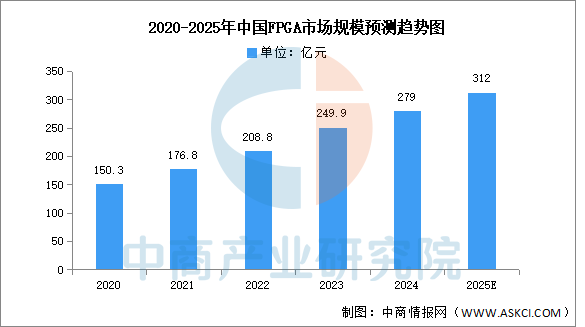

FPGA是一种可编程的集成电路,随着数据中心建设,人工智能和自动驾驶等新兴市场的加速发展,FPGA规模持续增长。中商产业研究院发布的《2025-2030年中国现场可编程门阵列芯片(FPGA芯片)产业调研及发展趋势预测报告》显示,2023年中国FPGA市场规模约为249.9亿元,较上年增长19.68%,2024年约为279亿元。中商产业研究院分析师预测,2025年中国FPGA市场规模将超过300亿元。

数据来源:中商产业研究院整理

(2)重点企业分析

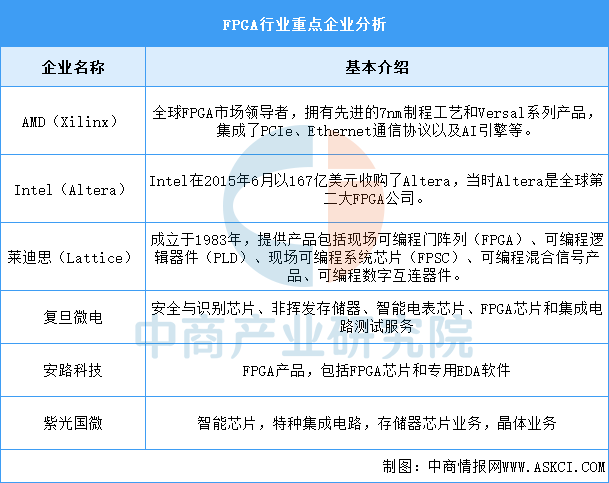

FPGA竞争格局高度集中,主要由Intel(含Altera)与AMD(Xilinx)等少数几家国际巨头主导,国内外技术水平差距较大,但正在快速发展,在40-55nm和28nm制程技术上,本土厂商已经取得了一定的市场份额。

资料来源:中商产业研究院整理

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。

如发现本站文章存在版权问题,烦请联系editor@askci.com我们将及时沟通与处理。